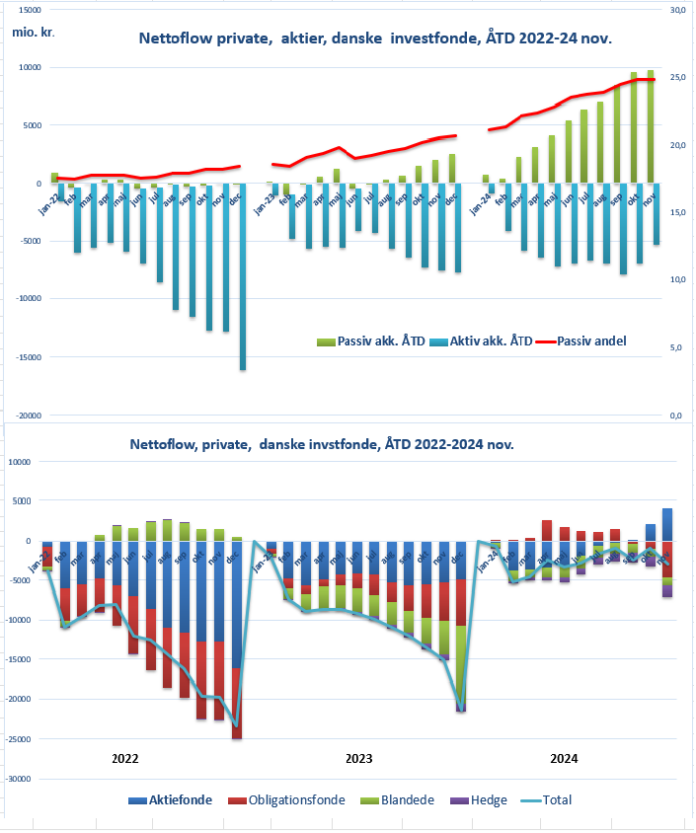

Private danske investorer tilbagesolgte danske investfonde for knap 2,0 mia. kr. i november. Det var særligt obligationsfonde, som de private investorer ville af med, med et tilbagesalg på hele 3,7 mia. kr. Der var til gengæld stor interesse for aktiefonde, som investorerne havde et positivt nettoflow på 1,8 mia. kr.

For første gang i 2024 var tilstrømningen til de aktivt forvaltede aktiefonde i november højere end til de passive indeksfonde. Nettoflow til de aktive aktiefonde var 1,6 mia. kr., mens de passive tiltrak 179 mio. kr.

Særligt i de tre måneder september til november har investorerne tilbagesolgt danske obligationsfonde, og det negative flow til obligationsfonde er 4,7 mia. kr. i årets første 11 måneder.

Særligt i oktober og november har de private invesotrer været tiltrukket af aktiefonde, med nettoflow i oktober og november på henholdsvis 2,1 og 1,8 mia. kr. De to måneder trækker næsten hele årets nettoflow til aktiefonde. Passive aktiefonde har til og med november haft et positivt nettoflow fra private på 9,8 mia. kr., mens de aktive aktiefonde i samme periode har haft et negativt nettoflow på 5,3 mia. kr.

Nettoflow for blandede og hedgefonde er negativt i november ÅTD med henholdsvis 0,9 og 1,4 mia. kr.

Den passive aktieandel hos de private steg en anelse til 24,4 pct., og den var 20,7 pct. ultimo 2023.

Data er indeksinvest beregninger på basis af Nationalbankens finansielle statistik. Private er defineret som lønmodtagere, pensionister mv. samt personligt ejede virksomheder. Nettoflow er nettokøb fratrukket udbetalte udbytter.

Private investorer tilbagesolgte mange danske obligationsfonde i november

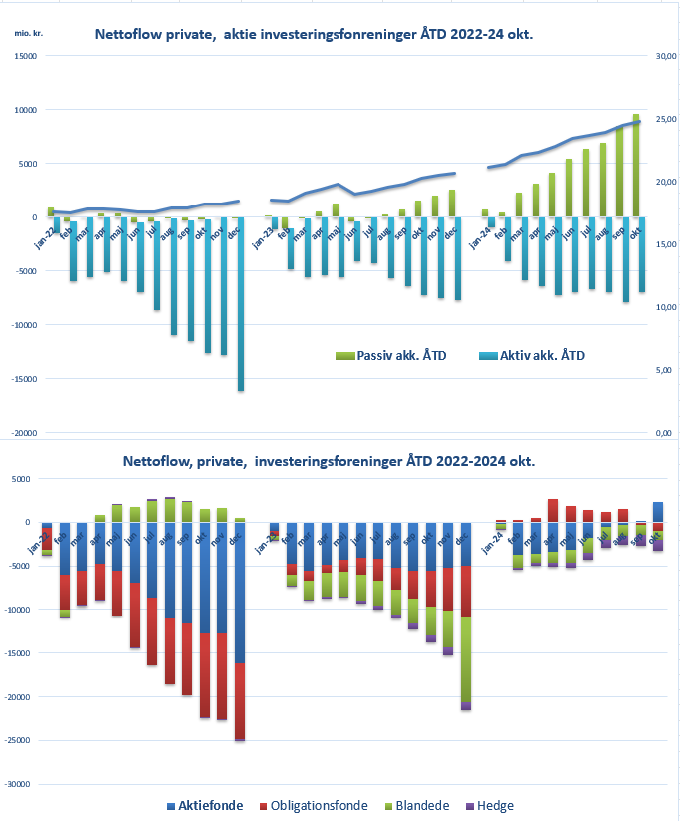

Nettoflow til passive indeksforeninger tager fart i 2024 – 9,6 mia. kr. på 10 mdr.

De private investorer rykker fortsat i stor stil mod de passive aktiefonde. I årets første 10 mdr. var nettoflow til passive danske investforeninger med aktier på 9,6 mia. kr., mens der netto var outflow i de aktive aktiefonde på 7 mia. kr. Det viser Iindeksinvest beregninger på på basis af data fra Nationalbanken.

Særligt i september blev der rykket passivt, med et nettoflow til passive fonde på 1,5 mia. kr., mens der var outflow i de aktive fonde på 1,0 mia. kr. I oktober steg interessen for de aktive aktiefonde, som havde et positivt nettoflow på 974 mio. kr., hvilket dog var mindre end nettoflow til de passive, som var 1.132 mio. kr.

Det store ryk mod passive betyder, at den passive aktieandel fortsat er stigende og er 24,8 pct. ultimo oktober. Ultimo 2023 var den 20,7 pct., og i januar 2022 17,5 pct. Ultimo oktober havde private investorer 64,8 mia. kr. investeret i passive aktiefonde, mens de havde 261,3 mia. kr. i aktivt forvaltede aktiefonde.

Særligt i investeringsforeninger med nordamerikanske aktier investeres der passivt. Her er den passive aktieandel 71,1 pct. i oktober, mens den er investeringsforeninger med danske og globale aktier er henholdsvis 29,5 pct. og 21,8 pct. Aktiemarkedet i USA er særligt svært at slå, da det er meget likvidt og følges af mange analytikere. så her vælger mange investorer en indeksstrategi og vælger at fokusere på at bringe investeringsomkostningerne ned.

Salget i de danske investeringsforeninger til private investorer er steget i 2024 i forhold til de foregående to kalenderår. Der er dog stadig et negativt nettoflow i 2024 til og med oktober på 907 mio. kr., mens det var negativt i 2022 og 2023 med henholdsvis 23,3 og 21,4 mia. kr.

I 2024 har interessen hos de private investorer samlet sig om aktiefondene, som har haft positivt nettoflow på 2,3 mia. kr. til og med oktober, mens der har været negative nettoflows i de øvrige hovedkategoier. Blandede fonde og obligationsfonde har hver haft negativt nettoflow på 1,0 mia. kr., mens det er negativt i hedgeforeninger med 1,3 mia. kr.

Private investorer er i beregningerne defineret som lønmodtagere, pensionister og personligt ejede virksomheder. Nettoflow er defineret som netttotransaktioner fratrukket udbytter til investorerne.

SKAT´s positivliste 2025 med ETF´er og investeringsfonde med aktiebeskatning

Mere end 140 UCITS ETF´er er tilføjet SKATs positivliste for 2025, som officelt kaldes “liste over “aktiebaserede investeringsselskaber”, eller ABIS-listen. Listen har stor betydning for mange investorer, som ønsker investeringer med aktieindkomst eller ønsker at investere på Aktiesparekontoen. Der bliver nu endnu flere muligheder at vælge imellem i fondslisten.

Europas største ETF-udbyder, iShares, har med 84 nye UCITS ETF´er tilføjet fleste nye på listen. Andre udbydere med nye på listen er Amundi, VanEck, Global X, WisdomTree, JP Morgan og Xtrackers. Der er også fjernet UCITS ETF´er fra listen fra Amundi og Global X, men de fleste fra Amundi er tilføjet listen igen i listen dateret 27. januar.

Derudover er tilføjet en del øvrige investeringsfonde med aktier, nemlig i alt 437 ISINs. Blandt disse med stor interesse for gør-det-selv investorer er investeringsfonde fra bl.a. Nordnet og Lysa.

Indeksinvest fondslisten er opdateret med den nye liste med alle UCITs ETF´er og frit tilgængelige danske indeksfonde, hvor det også er muligt at se de investeringsfonde, som ændrer skattestatus i 2025. Øvrige investeringsfonde med aktieindkomst for frie midler kan ses i SKATs fulde liste i excel, som for 2025 indeholder ialt mere 4.800 fonde og klasser.

Blandt de nye fonde på listen er Nordnet Danmark Indeks A (SE0005993078), og Nordnet Indeksfond Danmark B (SE0014956371), som dermed fremover beskattes som aktieindkomst i stedet for kapitalindkomst. Den har været ude et år og var også beskattet med aktieindkomst i 2023. Hermed er der i 2025 ikke længere kapitalindkomstbeskattede indeksfonde med danske aktier, og investorer må derfor søge andre regioner eller vælge aktivt forvaltede fonde, hvis de fortsat ønsker kapitalindkomst.

Danske Invest ændrer den nyligt lancerede Danske Indeks Global Indeks 2 (DK0063068028) til aktieindkomst, men den er fjernet igen fra listen 27. januar og beskattes derfor stadig som kapitalindkomst også i 2025.

Den svenske robotrådgiver Lysa har fået aktiefonden Lysa Global Equity Broad D med på listen, og det skal nok give Lysa lidt ekstra vind på det danske marked i forhold til konkurrenterne fra fx June fra Danske Bank og Nora fra Nordea, hvor investorerne fortsat bliver beskattet med kapitalindkomst i alle investeringer.

VanEck har en del på listen igen, som har være ude i 2024 (med kapitalindkomst), bl.a. VanEck Semiconductor UCITS ETF – USD Acc (IE00BMC38736), som har været savnet på listen hos en del investorer, som måtte slippe den på Aktiesparekontoen i 2024. Der bliver i 2025 tre muligheder for at investerer i semiconductors med aktieindkomst, da iShares MSCI Global Semiconductors forvejen er på listen sammen med den nye næsten helt nye danske Maj Invest UCITS ETF AI & Semiconductor, som er en del af investeringsforeningen Maj Invest.

For investorer interesseret i investeringer i forsvars-sektoren bliver der flere muligheder for aktieindkomst og på Aktiesparekontoen. Maj Invest UCITS ETF Defence & Cybersec. blev tilføjet i løbet af 2024 (handles i DKK) og gav selskab på listen til VanEck Defense UCITS ETF USD A. I 2025 tilføjes nu to mere, nemlig Global X Defence Tech UCITS ETF og iShares Global Aerospace & Defence UCITS ETF USD (Acc). En af de første forsvars-ETF´er, HANetf Future of Defence UCITS ETF (ofte betegnet NATO), beskattes stadig som kapitalindkomst.

Amundi har de seneste år lanceret flere UCITS ETF´er med domicil i Irland, og flyttet kapital til irske ETF-fonde, som kun betaler 15 pct. udbytteskat i USA, mens UCITS ETF´er i Luxembourg betaler 30 pct. Det har betydning på det meget konkurrenceprægede ETF-marked, hvor særligt omkostninger på de traditionelle indeks er konkurreret meget ned det seneste år. Irske Amundi Prime All Contry World UCITS ETF er tilføjet positivlisten, både som udbyttebetalende og akkumulerende. Begge klasser har løbende omkostninger på 0,07 pct. og invester globalt incl. Emerging Markets. Ny er også irske Amundi Prime Global UCITS ETF Acc til 0,05 pct., som investerer på de etablerede aktiemarkeder. Disse ETF´er følger ikke MSCI indeks, som en del investorer foretrækker, men det gør ti gengæld Amundis nye irske Amundi MSCI World UCITS ETF UCITS ETF Acc (IE000BI8OT95), som dermed giver mulighed for at investere i det traditionelle MSCI World index på Aktiesparekontoen i 2025 til 0,12 pct. i løbende omkostninger.

Vil du investere i de største selskaber i USA og ikke er bange for koncentrationsrisiko så er iShares S&P 500 Top 20 UCITS ETF tilføjet med med aktieindkomst i 2025. Ønsker du næsten tilsvarende eksponering, men med kapitalindkomst, skal du se efter den nyligt lancerede Amundi MSCI USA Mega Cap UCITS ETF (MEGA).

Er du derimod generelt til at fokusere mindre på det amerikanske aktiemarked, eksempelvis pga. den meget høje vægt af af USA-aktier, er her en nemlig mulighed, nemlig Xtrackers MSCI World ex USA UCITS ETF (IE0006WW1TQ4), til 0,15 pct. løbende omk. Den skifter også fra kapitalindkomst til aktieindkomst. Skal du bruge samme eksponering, men med kapitalindkomst, skal du vælge Amundi MSCI World Ex USA UCITS ETF Acc (IE00085PWS28), også til 0,15 pct.

Har du ikke fået nok af AI-bølgen har iShares derudover tilføjet to helt nye AI UCITS ETF´som blev lanceret i december 2024, nemlig iShares AI Adopters & Applications UCITS ETF USD (Acc) og iShares AI Infrastructure UCITS ETF USD (Acc), ligesom Global X Artificial Intelligence UCITS ETF USD Acc. er ny på listen i 2025.

Global X har tilføjet flere buffer, hedge og covered call UCITS ETF´er, herunder Global X S&P 500 Covered Call UCITS ETF, Global X S&P 500 Annual Tail Hedge UCITS ETF og Global X S&P 500 Annual Buffer UCITS ETF, som giver muligheder for investere på det amerikanske aktiemarked med anden risikoprofil for gevinst- og tabsmuligheder end i de traditionelle fonde.

JP Morgan har fået stor succes med at lancere aktivt forvaltede UCITS ETF´er, og blandt de otte UCITS ETF´er 2025-listen fra bl.a. JPM er bl.a. JPM Global Equity Premium Income Active UCITS ETF – USD i både de akkumulerende og udbyttebetalende udgaver, som kan være et bud for de investorer, som søger månedligt udbytte.

De store udbydere Invesco, Vanguard eller State Street (SPDR) endnu ingen fonde på positivlisten, og hvor alle UCITS ETf´er derfor stadig beskattes som kapitalindkomst for frie midler. UCITS ETF´er fra disse udydere er derfor særligt populære hos bl.a. investorer, som investerer på vegne af deres børn, som ønsker kapitalindkomst, så barnet kan udnytte sit personfradrag til investere skattefrit.

Equal-weight UCITS ETF´er har i løbet af 2024 haft store inflows i takt med den høje koncentrationsrisiko på det amerikanske aktiemarked. iShares har tilføjet iShares S&P 500 Equal Weight UCITS ETF USD (Acc), og der er nu i alt fire udbydere med equal-weight UCITS ETF´er med aktieindkomst. Den nye Invesco MSCI World Equal Weight UCITS ETF Acc er fortsat beskattet med kapitalindkomst. Til gengæld er VanEck Sustainable World Equal Weight UCITS ETF ny på listen, som ligevægter 250 af de mest bæredygtige selskaber i verden. Ligevægts UCITS ETF´er kan i listen ses ved at vælge “ligevægt” under “Aktier stil”.

På listen er også to nye multi-tema fonde fra Maj invest, som blev lanceret i efteråret, nemlig Maj Invest UCITS ETF Solar Wind Nuclear og UCITS ETF Lifestyle & Obesity, som er beskrevet her.

Blandt de nye UCITS ETF´er et mindre antal traditionelle obligationsfonde, som Indeksinvest forventer fjernet igen i løbet af året. Disse er markeret med *, og disse er ikke angivet som aktieindkomst for 2025. Den fulde liste fra SKAT kan hentes i excel her (vælg liste over aktiebaserede investeringsselskaber).

Søg efter ETF´er i Indeksfondslisten her.

Amundi lancerer UCITS ETF´er med fokus på US mega-cap og ex mega-cap

Amundi har i november 2024 lanceret to nye UCITS-EtF´er med fokus på mega-cap, nemlig ETF´er Amundi MSCI USA Mega Cap UCITS ETF (MEGA) and the Amundi MSCI USA Ex Mega Cap UCITS ETF (XMGA), som begge har løbende omkostninger på 0,15 pct.

Ifølge ETF Stream vil MEGA følge indekset “MSCI USA Mega Cap Select indekset”, som er cap-vægtet og som består af selskaber med en markedsværdi på mindst 200 mia. USD. Ultimo oktober bestod indekset af 37 selskaber, incl. de kendte “Magnificent seven” IT-selskaber.

XMGA vil på den anden side have følge “MSCI USA Ex Mega Cap Select indeks” og ekskluderer selskaber, som er indeholdt i MSCI USA Mega Cap Select indekset.

De to nye Amundi UCITS ETF er endnu ikke på SKAT´s positivliste for ETF´er med aktieindkomst.

Lanceringen af de nye ETF´er sker næsten samtidig med at iShares har lanceret S&P 500 top 20 UCITS ETF. som følger indekset S&P 500 Top 20 Select 35/20 Capped Index”

Begge mega-cap ETF er lanceret i en periode, hvor mange investorer har fået stor interesse for “equal-weight” ETF på grund af den høje koncentrationsrisiko i S&P 500 pga. den store vægt af de største amerikanske iT-selskaber.

Financial Times har denne klumme vedr. de nye mega-cap ETF´er.

iShares lancerer S&P 500 top 20 UCITS ETF

Blackrock har via iShares 12. november lanceret 1 iShares S&P 500 Top 20 UCITS ETF, som er lidt højere end de populære S&P 500 Core fra iShares til 0,07 pct. Fonden er en mulighed for de investorer, som ønsker at investere i US large cap selskaber.

Den handles på flere europæiske børser, London Stock Exchange, Euronext Amsterdam og Xetra i Tyskland, hvor den har ticker IS20. Den har ISIN IE000VA628D5 og er akkumulerende. Den er registreret i Irland og er fysisk replikeret med kvartalsvis rebalancering.

Den nye Large Cap ETF følger indekset “S&P 500 Top 20 Select 35/20 Capped Index (USD) NTR”, som er de 20 største selskaber i S&P 500 indekset. Vægten i det største selskab i indekset er cappet til 35 pct., og de øvrige selskaber til 20 pct.

Ifølge ETFstream har Blackrock beregnet, at top 20 selskaberne har skabt over 68 pct. af afkastet i S&P de sidste 3 år. Informationsteknologi vægter 47,8 pct. i indekset.

Den nye ETF er lanceret i en periode, hvor mange investorer har fået stor interesse for “equal-weight” ETF på grund af den høje koncentrationsrisiko i S&P 500 pga. den store vægt af de største amerikanske iT-selskaber

Nvidia er største selskab med 15,6 pct. vægt, herefter Apple med 15,02 og Microsoft med 13,2 pct. Mindste selskab er health care selskabet med Abbvie Inc med 1,3 pct. vægt. Hele porteføljen kan ses her. I den traditionelle S&P 500 Core ETF vægter Nvidia og Apple henholdvis 7,2 og 6,9 pct.

Den nye IS20 IS20 er kommet på SKATs positivliste for 2025 og kan derfor også købes på en Aktiesparekonto.

JP Morgan lancerer nye aktive US Premium income UCITS ETF

JP Morgan er en af de største udbydere af aktivt forvaltede UCITS ETF´er, som er i kraftig stigning i Europa, dog fra et lavt udgangspunkt.

JPM har nu netop lanceret PMorgan US Equity Premium Income Active UCITS ETF (JEPI) og JPMorgan Nasdaq Equity Premium Income Active UCITS ETF (JEPQ) i Europa, til årlige omkostninger på 0,35 pct. De er noteret i Frankurt (Xetra), London og Zurich.

Begge versioner er UCITS ETF udgaver af de meget populære versioner i USA, ifølge ETF Stream har US udgaven af JEPI og JEPQ henholdsvis 33,6 og 17,6 mia. USD i formue. US udgaven af JEPI er den største aktivt forvaltede ETF globalt ifølge Financial Times.

De er alle aktivt forvaltede. Den tredje europæiske ETF i serien IE0003UVYC20 PMorgan Global Equity Premium Income UCITS ETF USD (JGPI) blev lanceret i december 2023, og har også årlige omkostninger på 0,35 pct.

JP Morgan har ifølge Financial Times nævnt, at “Each ETF in the three-strong range “aims to offer investors consistent monthly income and appreciation potential from equity markets, with lower volatility, by combining active equity portfolios with index options to strike a balance across yield, capital growth and risk”.

Travis Spence global head of ETFs at JP Morgan siger ifølge ETF Stream: “We’re thrilled to be expanding our Equity Premium Income range in UCITS with the launch of JEPI and JEPQ. These innovative and market-leading strategies, which have seen strong demand in the US, offer investors a compelling solution for achieving their income and total return objectives with reduced volatility. “

Ingen af UCITS ETF´erne er endnu på SKATs positivliste, så de beskattes indtil videre som kapitalindkomst frie midler og kan ikke indgå på en Aktiesparekonto.

Øvrige UCITS ETF´er JP Morgan, både aktiv og passivt forvaltede, kan ses i fondslisten.

iShares lancerer otte nye iBonds med fast udløb (fixed maturity)

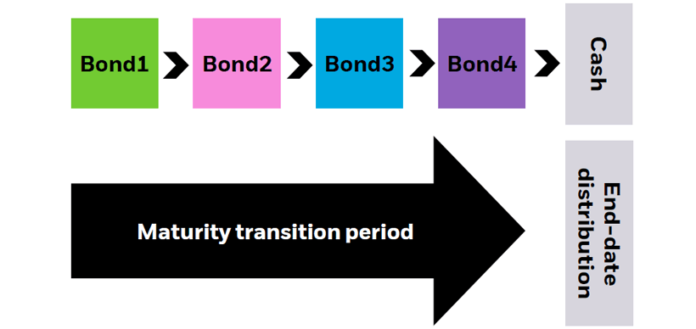

Produktpaletten for obligationsfonde med fast udløb og er vokset hurtigt de seneste år, og iShares lancerer nu otte nye med udløb mellem 2031 og 2034.

De investerer alle i virksomhedsobligationer, og ifølge ETF Stream er fire af dem denomineret i USD med handel på Euronext Amersterdam, mens de øvrige fire er i EUR og handles på Xetra (Deutsche Börse).

De har alle løbende omkostninger på 0,12 pct., og med de 8 nye har iShares lt 25 iBonds UCITS ETF, som UCITS ETF serien kaldes hos iShares.

- iShares iBonds Dec 2031 Term $ Corp UCITS ETF (31ID)

- iShares iBonds Dec 2032 Term $ Corp UCITS ETF (32ID)

- iShares iBonds Dec 2033 Term $ Corp UCITS ETF (33ID)

- iShares iBonds Dec 2034 Term $ Corp UCITS ETF (34ID)

- iShares iBonds Dec 2031 Term € Corp UCITS ETF (31IG)

- iShares iBonds Dec 2032 Term € Corp UCITS ETF (32XG)

- iShares iBonds Dec 2033 Term € Corp UCITS ETF (33GI)

- iShares iBonds Dec 2034 Term € Corp UCITS ETF (34GI)

Obligationsfonde med fast udløb (fixed maturity) er blevet meget populære de senere år med mange nye lanceringer, og de udbydes nu bl.a. også af Amundi, BNP, Invesco og Xtrackers. Hos Invesco kaldes serien “Bulletshares”.

Hele serien kan ses her i fondslisten ved at vælge “udløbsfonde, fixed maturity” under “obligationer stil”.

Fixed maturity obligationsfonde kan anvendes til at styre renterisikoen ret præcist, og ved at kombinere fondene efter udløbsdato kan porteføljemanageren styre renterisikoen, også kalder “ladder strategy“, se også Invesco´s bond ladder tool med inspiration til, hvordan de kan anvendes i praksis.

Maj Invest lancerer to nye fonde i UCITS ETF-serien med tema-investeringer

Maj Invest udvider nu produktpaletten i deres UCiTS ETF-serie, som er en del af Investeringsforeningen Maj Invest.

De nye fonde er Maj Invest UCITS ETF Solar Wind Nuclear – og

Maj Invest UCITS ETF Lifestyle & Obesity, som begge lanceres med tegning d. 15. november med forventet børsnotering 25. november.

Begge koster 0,6 pct. og har emissionstillæg og indløsningsfradrag som i traditionelle investeringsforeninger. Med de 2 nye fonde har Maj Invest i alt 4 afdelinger i deres UCITS ETF serie. De to første, Maj Invest UCITS ETF AI & Semiconductor – DK0062615662 og Maj Invest UCITS ETF Defence & Cybersecurity – DK0062615746 blev lanceret før sommerferien og koster også 0,6 pct.

Alle fire er aktivt forvaltede med med halvårlig rebalancering, akkumulerende og er på SKATs positivliste, dvs. de lagerbeskattes årligt med aktieindkomst for frie midler og kan købes på en Aktiesparekonto. Afdelingerne kan søges på fondslisten her.

Investeringsområde: Maj Invest UCITS ETF Solar Wind Nuclear kan investere inden for solenergi, vindmøller og atomkraft, mens Maj Invest UCITS ETF Lifestyle & Obesity investerer globalt i aktier med vækstmuligheder inden for fedme, hjertekarsygdomme og diabetes.

De to eksisterende Maj Invest tema-afdelinger har idag ifølge Nasdaq formuer på henholdsvis 388 mio. kr. (Maj Invest UCITS ETF Defence & Cybersecurity), og 137 mio. kr. i Maj Invest UCITS ETF AI & Semiconductor.

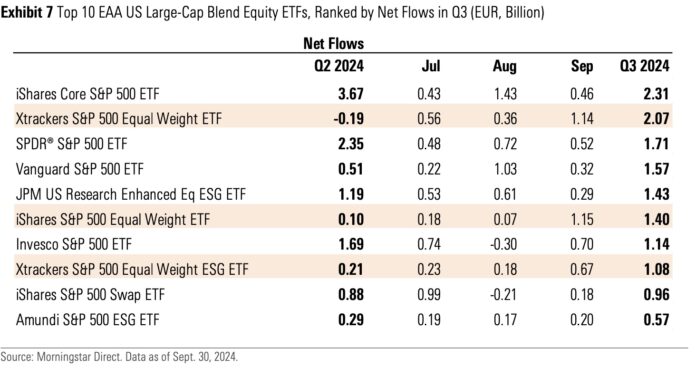

Nyt rekord-år på vej for europæiske ETF´er

De europæiske ETF (incl. ETC) tiltrak 63 mia. EUR i 3. kvt. 2024, og det er ny kvartalsrekord. Samlet ny flow i årets 3 første kvartaler er nu 161 mia. EUR, som er højere end hele 2023 og det hidtidige rekordår 2022. Det viser ny Morningstar rapport om ETF asset flows i Europa for 3. kvt.

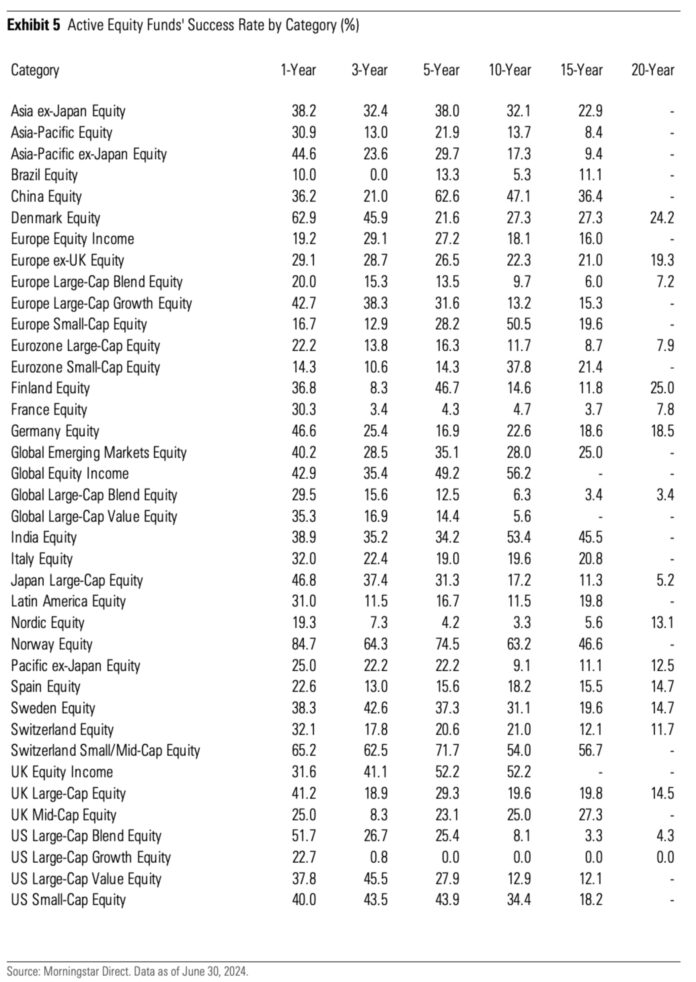

Kategorien med højeste positive nettoflow i Q3 er US Large-Cap Blend Equity med 14,0 mia. EUR, efterfulgt af

Global Large-Cap Blend Equity med 13,6 mia. og Global Emerging Markets Equity med 2,8 mia. EUR.

iShares toppede med nyindskud på 24 mia. EUR i kvartalet, en stigning fra 21,7 mia. i 2. kvt. Amundi havde næsthøjeste nettoflow på 8.0 mia. EUR, efterfulgt af Xtrackers med 7,5 mia og og Vanguard med 7.0 mia. EUR

På det amerikanske aktiemarked har investorerne fået stor interesse for equal-weight ETF´er, som skyldes ønske om at formindske den høje koncentrationsrisiko. Goldman Sachs har i oktober beregnet, at koncentrationsrisikoen i S&P 500 er historisk høj, fordi de et lille antal teknologi aktier vægter meget højt.

Tre ETF´er på top-10 listen med højeste nettoflow i US large-cap har equal-weighted S&P 500 som benchmark, og disse fonde havde kun mindre positive eller endda negative nettoflows i Q2. To af dem, Xtrackers S&P 500 Equal Weight ETF og iShares S&P Equal Weight ETF havde tilmed højeste nettoflow i september.

Der er ialt 8 equal-weight UCITS ETF´er på på Skat´s positivliste, som beskattes som aktieindkomst, og dermed kan indgå på Aktiesparekontoen, fra udbyderne iShares, Xtrackers og Amundi, bl.a. IE000LAP5Z18 Amundi S&P 500 Equal Weight ESG Leaders UCITS ETF DR – USD (A), til 0,07 pct. og IE0004MFRED4 Xtrackers S&P 500 Equal Weight ESG UCITS ETF (0,17 pct.).

Indeksinvest fondslisten har derudover 13 equal weight UCITS ETF´er, som ikke er på SKATs positivliste og som beskattes som kapitalindkomst fra udbyderne Amundi, HanETf, Vaneck og Xstrackers samt invesco, bl.a. E00BM8QRY62 Invesco S&P 500 Equal Weight UCITS ETF (udb.) og IE00BNGJJT35 Invesco S&P 500 Equal Weight UCITS ETF Acc (akk), begge til 0,20 pct. Endvidere den nye helt nye

IE000OEF25S1 Invesco MSCI World Equal Weight UCITS ETF Acc (0,20 pct.), som er verdens første equal-weight på verdensindekset.